Fondsgebundene Rentenversicherung: Der Rentenfaktor ist wichtig – aber auch nicht alles!

Der Rentenbeginn mag in der Ferne liegen, dennoch kann das Wissen um eine gute Absicherung schon heute beruhigend wirken. Worauf es später bei einer fondsgebundenen Rentenversicherung neben dem Rentenfaktor noch ankommt, erfahren Sie hier!

»Wird die Rechnung aufgehen?!«

Bei einer Vertragslaufzeit von meist einigen Jahrzehnten, steht bei Vertragsbeginn vielleicht erst einmal nur der Wunsch für das Rentenalter bestmöglich abgesichert zu sein. Damit aus einem eher romantisch anmutenden Gefühl ein gesichertes werden kann, bietet sich eine Prüfung der wichtigsten Kriterien einer privaten Rentenversicherung vor Vertragsschluss an.

Erst bei Rentenbeginn wird sich zeigen, ob die bei Vertragsbeginn durch den Versicherer getroffenen Annahmen zur Berechnung der Rentenleistungen Bestand haben werden. Daher liegt ein besonderes Augenmerk auf den Regelungen, die während der Vertragslaufzeit Auswirkungen auf erwartete Leistungen haben können.

Ob aktuell, garantiert oder zu Rentenbeginn, der Rentenfaktor spielt oftmals bei der Bewertung von Versicherungslösungen eine größere Rolle. Erst zu Beginn des Jahres sorgten die Anpassungen der Allianz für Schlagzeilen. Unsere Einordung dazu finden Sie in unserem fb>blog »Allianz senkt Rentenfaktor in Altersvorsorgeprodukten«.

Geht es um die Auswahl der passenden Absicherung einer fondgebundenen Rentenversicherung lohnt es sich ergänzend einen Blick auf die Rechnungsgrundlagen und die Regelungen zur Kapitalabfindung zu werfen, um zum Zeitpunkt des Rentenbeginns keine (unerwünschte) Überraschung zu erleben.

»Rechnungsgrundlagen vs. Leistungsbedarf«

Rentenfaktoren werden auf Basis der heute bekannten Rechnungsgrundlagen abgeleitet und bilden auf Basis des zukünftig vorhandenen Kapitals die Grundlage für die fällige Rentenzahlung. Für Tarife mit Fondsbezug also eher eine mittelbare Garantie, da die tatsächliche Werteentwicklung schwerlich vorauszusagen ist.

Unter die Rechnungsgrundlagen fallen u.a. Annahmen zur Sterbewahrscheinlichkeit, das Zinsumfeld und die Kostenentwicklung des Versicherers. Darüber hinaus nehmen auch das Absenken des Höchstrechnungszinses in der Lebensversicherung und die steigende Lebenserwartung einen Einfluss.

Sollte sich über die Laufzeit des Vertrages herausstellen, dass die Kalkulationen unzureichend waren, kann der Versicherer unter Berufung auf den »§ 163 Versicherungsvertragsgesetz (VVG) - Prämien- und Leistungsänderung« eine neue Prämie – hier Rentenfaktor – festsetzen. Neben dieser gesetzlichen Bestimmung bietet es sich an, die in den Versicherungsbedingungen dokumentierten Regelungen des Versicherers mit Auswirkung auf die Rentenhöhe zu kennen.

»Vertragsguthaben, Flexibilität und Rentenbeginn«

Rentenfaktoren sind nur so gut, wie ihre Bezugsgröße: das Vertragsguthaben.

In der fondsgebundenen Rentenversicherung kommt der Wahl der Anlageform ein wirkungsvoller Hebel zu. Nach der Entscheidung für Chance oder Sicherheit gilt für die Fondsanlage, dass neben der Performance der investierten Fonds auch die Fondskosten einen großen Einfluss auf das Vertragsguthaben nehmen und im Laufe der Ansparphase zu einer Renditebremse werden können.

Ein hohes Vertragsguthaben ist noch nicht alles. Eine moderne fondsgebundene Rentenversicherung zeichnet sich darin aus, für den Rentenbezug flexible Lösungen anzubieten. Es ist von Vorteil, wenn Rente und Kapitalabfindung an die individuellen Bedürfnisse bei Rentenbeginn angepasst werden können.

»Ein Rentenfaktor kommt selten allein«

Der aktuelle Rentenfaktor

Die Berechnung des aktuellen Rentenfaktors erfolgt auf Basis der Rechnungsgrundlagen zum Vertragsbeginn und unterstellt kalkulatorisch, dass der Rentenbezug unmittelbar zu Vertragsbeginn erfolgt. Der aktuelle Rentenfaktor ist ein einfacher Vergleichswert, der aber nicht allein zur Entscheidungsfindung herangezogen werden sollte. In den Angeboten der Versicherer bildet er die Grundlage für die Hochrechnung der späteren Rente, unterliegt jedoch keiner Garantie.

Der garantierte Rentenfaktor

Der garantierte Rentenfaktor basiert zumeist ebenfalls auf den Rechnungsgrundlagen zu Vertragsbeginn. Allerdings wird bei der Berechnung in der Regel ein Sicherheitsabschlag erhoben, mit dem Ziel das Leistungsversprechen auch möglichst einhalten zu können. Außerdem ist es ideal, wenn der garantierte Rentenfaktor auch für Erhöhungen der Beitragssumme wie Zuzahlungen, Beitragsdynamiken und außerplanmäßigen Beitragserhöhungen gilt.

Der hart garantierte Rentenfaktor

Der hart garantierte Rentenfaktor funktioniert wie der garantierte Rentenfaktor mit der Ausnahme, dass der Versicherer auf die Anwendung des § 163 VVG verzichtet. Diese Regelung ist zumindest umstritten, da sich die Frage stellt, wie ein Versicherer einen solchen Verzicht bei starker Veränderung der Rechnungsgrundlagen finanzieren will. Stand 04.2021 bieten nach unserer Kenntnis nur noch Produkte der Alten Leipziger und Riester Produkte der ERGO Vorsorge Leben einen hart garantierten Rentenfaktor.

Der aktuelle Rentenfaktor zu Rentenbeginn

Steht die Festlegung des Rentenfaktors zu Rentenbeginn an, ist es in der Praxis üblich aus der Kombination von aktuellem und garantiertem Rentenfaktor denjenigen Faktor zu Grunde zu legen, der mit den zum Zeitpunkt gültigen Rechnungsgrundlagen zu einer höheren Rente führt – die sogenannte Günstigerprüfung.

Worauf beziehen sich die Rentenfaktoren?

Nach Abzug der Kosten geht es bei der Anlage des Sparbeitrags in einigen Verträgen um die Verteilung auf „Töpfe“ (Deckungsstock, Investmentfonds, Wertsicherungsfonds). Dabei kann es unterschiedliche Regelungen für den Rentenfaktor geben. Bei Hybridverträgen kann es zum Beispiel der Fall sein, dass für das Garantiekapital eine garantierte Mindestrente festgelegt wird, während für den fondsgebundenen Anteil ein garantierter Rentenfaktor greift.

Ebenso können bei Erhöhung der Beitragssumme jeweils die Rechnungsgrundlagen zum Erhöhungstermin angewendet werden – mitunter resultiert daraus für jede getätigte Zuzahlung ein unterschiedlicher garantierter Rentenfaktor.

»Rentenbeginn - und dann?«

Kann ich das Vertragsguthaben zu Rentenbeginn anderweitig nutzen?

Um bei Rentenbeginn flexibel auf die individuellen Lebensumstände reagieren zu können, kann es ein Vorteil sein, eine Rentenversicherung mit flexiblen Optionen zum Rentenbeginn abgeschlossen zu haben. Eine vertragliche Regelung zur (Teil-) Kapitalabfindung kann im Falle einer zu geringen Rente die Möglichkeit schaffen, das Kapital beispielsweise in eine Sofortrente mit günstigeren Konditionen zu investieren.

Überschussverwendung im Rentenbezug

Gängige Optionen für die Überschussverwendung sind der dynamische, der teildynamische oder der konstante Rentenbezug. Der Unterschied zwischen diesen Optionen liegt in der Höhe der Startrente und dem jährlichen Wachstum der Rente. Dabei startet der dynamische Rentenbezug mit der niedrigsten Rente, aber mit dem höchsten Dynamiksatz der drei Varianten. Finanziert wird die Dynamik durch die Überschüsse. Der konstante Rentenbezug sieht vor, dass die Rentenhöhe während der Rentenphase möglichst konstant bleibt. Hier gibt es die höchste Startrente, aber so gut wie keine Steigerungen. Im Zweifel kann bei verminderten Überschussbeteiligungen sogar die Rente herabgesetzt werden. Wie der Name schon vermuten lässt, ist der teildynamische Rentenbezug ein Mittelweg. Hier wird die Startrente zum Teil durch die Überschüsse erhöht, der Rest der Überschussbeteiligung wird für eine jährliche Dynamisierung der Rente verwendet.

Rendite auch im Rentenbezug

Die Rentenphase wird mittlerweile ebenfalls genutzt, um Rendite zu erwirtschaften. Um die Wahl zu haben, sollte man darauf achten, dass eine Rentenversicherung zu Rentenbeginn möglichst den klassischen und den fondsgebundenen Rentenbezug anbietet.

Kapitalauszahlungen im Rentenbezug

Auch im Rentenbezug sind (Teil-) Kapitalauszahlungen möglich und bieten zusätzliche Flexibilität. Meist sind die Auszahlungen auf die Todesfallleistung im Rentenbezug begrenzt. Hier spielt es eine Rolle, ob man die Todesfallleistung Rentengarantiezeit oder Restkapitalisierung gewählt hat. Bei einer modernen Rentenversicherung ist es üblich mindestens eine Teilauszahlung in der Rentenphase abzurufen zu können.

Der Markt im Check

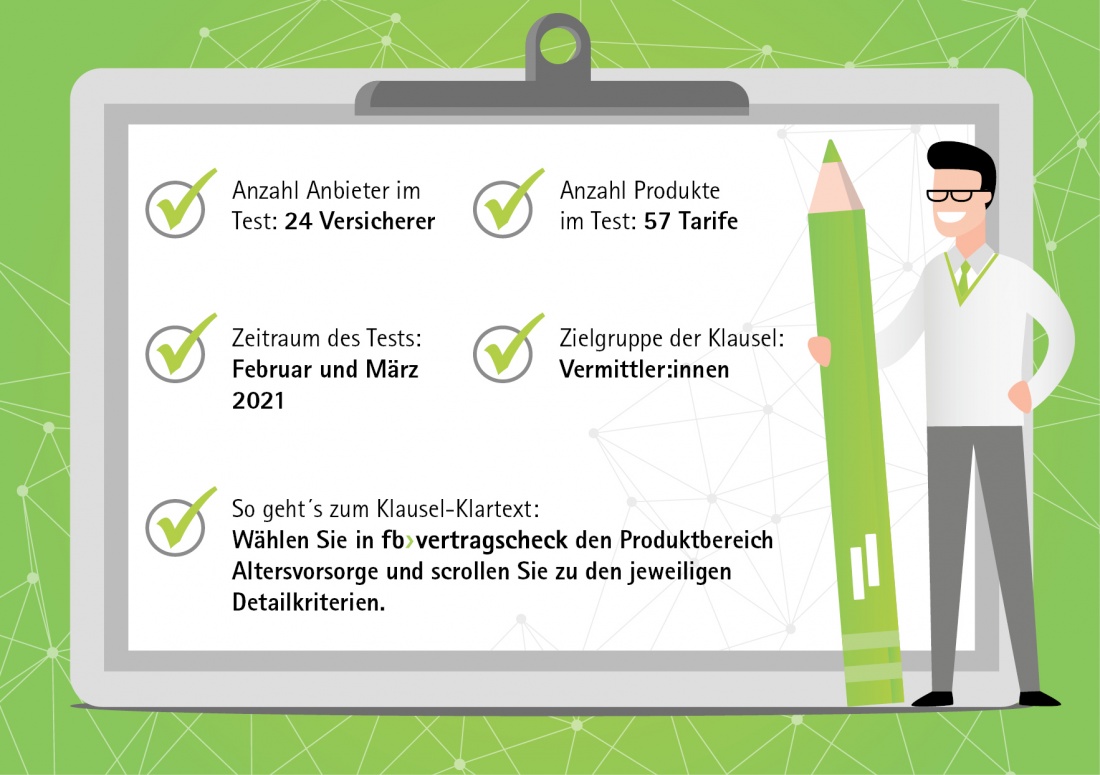

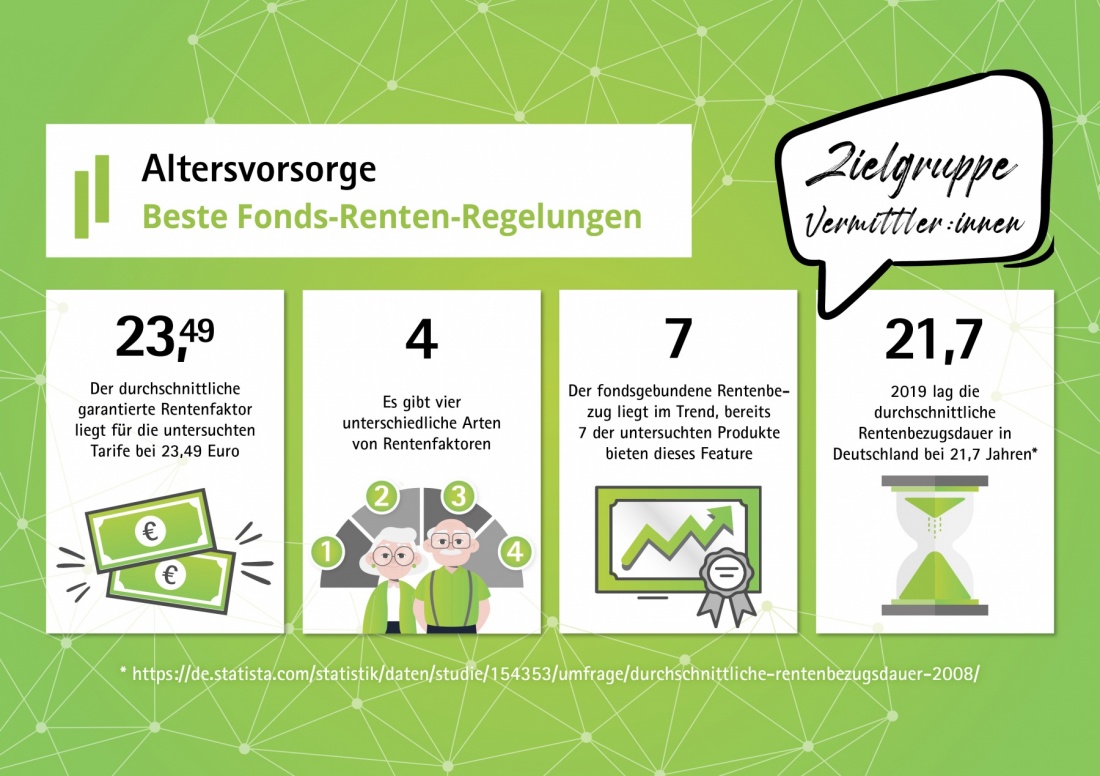

Genug der Theorie – wie sieht es in der Praxis aus? Wir haben die relevanten Anforderungen an die besten Fonds-Renten-Regelungen im Marktvergleich ermittelt. Die Bewertung berücksichtigt die bedingungsseitigen Regelungen. Dabei wurde in diesem Ranking darauf geachtet, ob der Tarif entsprechende Gestaltungsmöglichkeiten (teilweise) anbietet oder nicht. Es wurde kein Bezug auf die Voraussetzungen zur Ausübung der Optionen genommen. Ergänzend fließen die aktuellen und garantierten Rentenfaktoren gleichgewichtet in die Bewertung ein. Die Werte der Rentenfaktoren wurden im Februar 2021 erhoben. Bei Angebotsunterlagen ohne aktuellen Rentenfaktor wurden diese bei den Anbietern unter Angabe unserer Berechnungsgrundlagen erfragt.

Die Bewertung

Jedes Versicherungsprodukt erhält auf Grundlage seiner Leistung gemäß des Franke und Bornberg Bewertungsverfahrens eine bestimmte Punktzahl. Diese erreichte Punktzahl setzen wir ins Verhältnis zur maximal möglichen Punktzahl. Insgesamt waren im Ranking zu den besten Fonds-Renten-Regelungen 1.800 Punkte zu erreichen. In der Tabelle wird die Bewertung über Icons dargestellt, die in der Legende beschrieben sind.

Schöner Artikel, der in die richtige Richtung weist

Moin! Ein schöner Artikel, weil er das Augenmerk von den reinen Zahlen auch auf die Vertragsbedingungen legt. Guter Ansatz, der ausbaufähig ist. Ein Tipp fürs nächste Mal: Garantien, Hybride etc. trennen, denn sonst werden Äpfel mit Birnen verglichen. ;)