Über Leistungserweiterungen der RLVs und warum die Laufzeit nicht nur beim Marathon entscheidend ist

In der Risikolebensversicherung (RLV) werden immer mehr Verträge mit Leistungserweiterungen aufgepeppt. Wir haben analysiert ob sie die Qualität der RLVs verbessern oder ob sie nur als Marketing-Instrumente fungieren. Neben dem Versicherungsumfang haben wir auch die Laufzeit der RLVs geprüft, mit dem Ergebnis: die Laufzeit ist nicht nur beim Marathon entscheidend, sondern auch für die erfolgreiche Beratung.

Wir haben geprüft, berechnet und ausgewertet, ob es optimale Vertragslaufzeiten für den Kunden gibt.

Leistungserweiterungen der RLVs – nicht nur Marketinginstrumente

Nachversicherungsgarantien

Nachversicherungsgarantien sind durchaus sinnvoll. Sie bieten Flexibilität in sich ändernden Lebenssituationen, beispielsweise bei der Geburt eines Kindes, Hochzeit oder Erwerb einer Immobilie. Die Versicherungssumme ist im definierten Rahmen anpassbar ohne erneute Gesundheitsprüfung.

Beitragsbefreiung bei BU und Pflegebedürftigkeit

Die Beitragsbefreiung bei BU und Pflegebedürftigkeit erlaubt es einen laufenden Vertrag beitragsfrei zu stellen, wenn der Versicherungsnehmer während der Vertragslaufzeit berufs- oder erwerbsunfähig wird. Durch Eintritt einer BU oder Pflegebedürftigkeit ändert sich die ursprüngliche Versorgungssituation nicht, der Absicherungsbedarf für das Risiko des Todes bleibt weiterhin bestehen. Ratsam ist insbesondere die Beitragsbefreiung bei Berufsunfähigkeit, weil sie die Pflegebedürftigkeit mit einschließt.

Vorgezogene Todesfallleistung

Bei einer vorgezogenen Todesfallleistung kann sich der Versicherte die vereinbarte Versicherungssumme auszahlen lassen, bevor er stirbt. Die vorgezogene Todesfallleistung muss je nach Kundensituation und Ausgestaltungsmöglichkeiten der Leistung betrachtet werden. Hilfreich könnte diese Leistung beispielsweise dann sein, wenn bei fest definierten schweren Erkrankungen vorgezogene Leistungen als Teilleistungen/Vorauszahlungen erbracht werden, beispielsweise um Arbeitsplatzverlust oder Behandlungskosten aufzufangen. Allerdings muss auch ausreichend Kapital für den eigentlichen Versicherungszweck verbleiben. Wir raten daher eher zur Prüfung einer eigenständigen Absicherung für den Fall schwerer Erkrankungen.

Verlängerungsoptionen

Verlängerungsoptionen ermöglichen es, den Vertrag bis zu einer gewissen Zeit vor Ablauf ohne Gesundheitsprüfungen zu verlängern. Unbedingt empfehlenswert, wenn Unsicherheiten bestehen, ob die vereinbarte Laufzeit ausreicht.

Laufzeit – nicht nur beim Marathon entscheidend

Grundsätzlich sollte eine RLV immer für den voraussichtlichen Bedarfszeitraum (beispielsweise bei Finanzierungsdauer eines Hauses, Versorgung der Familie) abgeschlossen werden. Die Prämie steigt je länger die Vertragslaufzeit gewählt wird. Ist die Dauer des benötigten Versicherungsschutzes nicht absehbar, bieten sich Tarife mit einjähriger Kalkulation an.

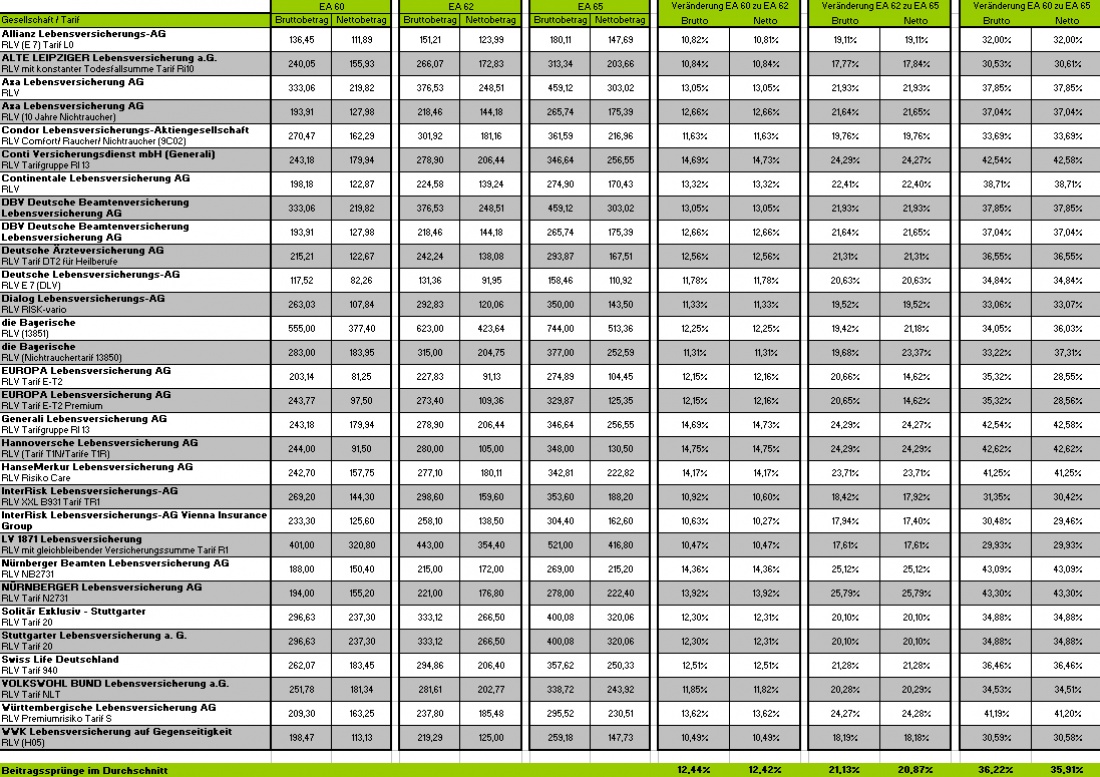

Unsere Analysten haben sich dafür interessiert, ob es auffällige Beitragssprünge bei Überschreitungen bestimmter Laufzeiten gibt, beispielsweise wie sich die Prämie zwischen den Endaltern 60 und 65 Jahren bei einem Versicherten verhält, der mit 30 Jahren eine RLV Jahre abgeschlossen hat.

Die Zahlen zeigen eindeutig, dass eine längere Laufzeit sehr kostspielig sein kann: So zahlt unser Beispiel-Kunde im Schnitt 35,91 Prozent mehr Prämie, wenn er ein Vertragsende mit Alter 65 wählt statt mit 60. Spitzenwert eines unseres analysierten Versicherers ist ein Anstieg der Prämie um 43,3 Prozent, der niedrigste beträgt 29,93 Prozent.

Die Beitragssprünge der Laufzeit einzelner Versicherungsgesellschaften sollten Sie in Ihren Kalkulationen deshalb unbedingt berücksichtigen. Hier liegt großes Sparpotential für den Kunden. Auf die Passgenauigkeit Ihrer Beratung kommt es an, damit Ihr Kunde nicht zuviel bezahlt aber trotzdem jederzeit bedarfsgerecht abgesichert ist. Keine einfache Entscheidung also, denn eine spätere Verlängerung der Laufzeit dürfte regelmäßig an veränderten Gesundheitsverhältnissen scheitern, der Marathon an der erstrebten Bestzeit.

Vielleicht muss man an…

Vielleicht muss man an dieser Stelle aber auch die Frage stellen, ob eine Risiko-LV mit konstanter Versicherungssumme und konstantem Beitrag während der gesamten Versicherungsdauer überhaupt bedarfsgerecht sein kann? Mir würde spontan kein Beispiel einfallen, bei dem man beispielsweise bis zur Vollendung des 62. Lebensjahres einen Todesfallschutz von 100.000 Euro und ab dem nächsten Tag keinerlei Todesfallschutz benötigen würde.

Insofern würde schon eine Risiko-LV mit fallender Versicherungssumme das Problem des Beitragssprunges bei längerer Versicherungsdauer mildern. Leider muss man hier jedoch schon bei Vertragsabschluss, den Verlauf der Versicherungssumme festlegen und eine zu lang gewählte Versicherugnsdauer würde auch hier noch unnötiges Geld kosten.

Deshalb bin ich der Meinung, dass Risiko-Lebensversicherungen mit technisch einjährig kalkulierten Beiträgen wesentlich bedarfsgerechtere Lösungen bieten. Man kann sie ohne finanzielle Nachteile mit der maximal möglichen Versicherungsdauer abschließen und die Versicherungssumme bei Bedarf jeweils zum Ende eines Versicherungsjahres reduzieren. So zahlt man keinen Euro zuviel – weder für eine zu lang gewählte Versicherungsdauer, noch für einen später nicht mehr benötigten Versicherungsschutz.

Unverständlich ist mir nur, warum so wenige Versicherer diese verbraucherfreundliche Form der Risiko-Lebensversicherung anbieten.