BU-Prozessquote und Gutachtenhäufigkeit – Ausnahme oder Regel?

Sie gilt immer noch als ein Qualitätsmerkmal: die BU Prozessquote. Eine niedrige BU Prozessquote kennzeichne einen fairen Versicherer, so heißt es. Dabei sagt sie nichts darüber aus, ob die Gesellschaft den Prozess verloren oder gewonnen hat oder ob es zu einem gerichtlichen Vergleich gekommen ist.

Viel zu klagen? BU-Prozessquote

Weil die Werte von Jahr zu Jahr stark schwanken, mittelt Franke und Bornberg die Quote über drei und fünf Jahre. Als Bezugsgröße dient die Zahl der BU-Neuanmeldungen. Im 3-Jahresdurchschnitt (2015 – 2017) betrug die BU-Prozessquote der untersuchten Versicherer 2,72 %.

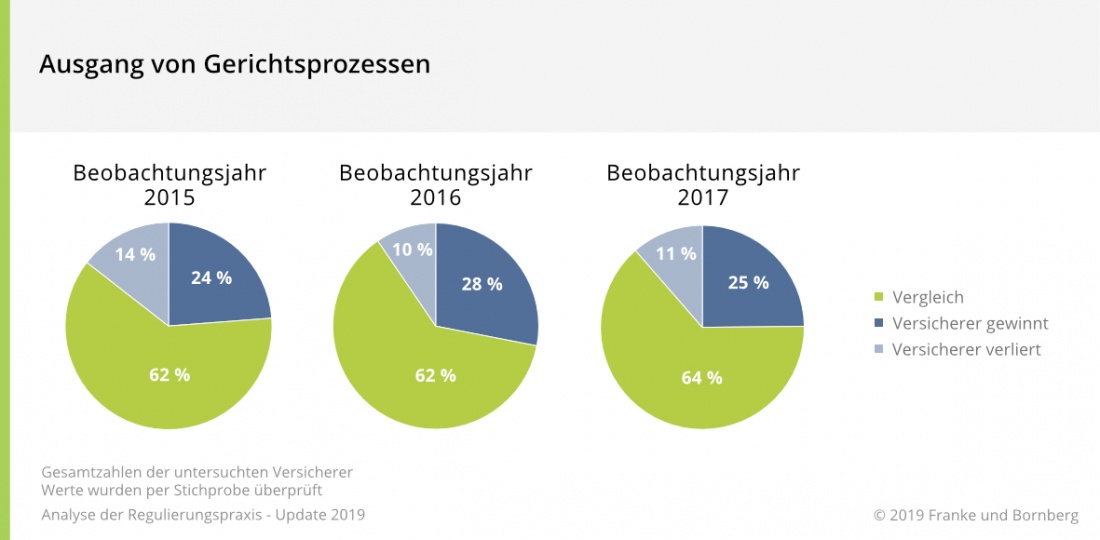

Im Beobachtungsjahr 2017 haben Versicherer in rund 11 % der Fälle ihr Verfahren verloren. Bezogen auf die Gesamtzahl der Leistungsfälle 2017 war das mit 0,27 % jedoch ein verschwindend geringer Teil. Bei etwas weniger als zwei Drittel aller Prozesse (64 %) kam es zu einem Vergleich.

*PKH = Prozesskostenhilfe: Prozesskostenhilfe wird nur bei hinreichender Erfolgsaussicht gewährt. Hat die Rechtsverfolgung oder Rechtsverteidigung nur zum Teil hinreichende Aussicht auf Erfolg, werden auch nur insoweit die Prozesskosten übernommen.

Vereinzelt haben wir bei Stichproben beobachtet, dass Kunden aktiv noch während der Leistungsprüfung einen Prozess anstrengen. Dies scheint häufig durch einen Anwalt oder sonstigen Berater motiviert zu sein. Kommt es durch diesen Prozess zu einem Vergleich, stellt sich der Kunde faktisch schlechter als bei einer Anerkennung. Verantwortungsbewusste Beratung sieht anders aus.

Gängelung der Antragssteller oder notwendige Expertise? BU-Gutachten

Holen Versicherer im Zuge der BU-Regulierung ein Gutachten ein, geraten sie schnell unter Verdacht, ihren Kunden übervorteilen zu wollen. Unterschwellig oder auch ausgesprochen steht im Raum, es handele sich um Gefälligkeitsgutachten oder „Auftragsarbeiten“. Schließlich besagt ein Bonmot: „Ein Gutachter ist ein Mann, der auf die Interessen seiner Auftraggeber besonders gut achtet.“ Ist da was dran?

Viele Gesellschaften, wahrscheinlich sogar die Mehrzahl, haben umfassendes medizinisches Know-how aufgebaut. Aber dennoch reicht diese Expertise in schwierigen Fällen nicht aus. Auch kann sie nicht immer die persönliche Begutachtung durch einen Spezialisten ersetzen. Wenn aus den Angaben des Antragstellers, des Arztes oder weiterer Quellen kein abschließendes Urteil über den Gesundheitszustand möglich ist, geben Versicherer ein Gutachten in Auftrag. Hier geht es meist nicht nur um medizinische Diagnosen. Entscheidend für die Leistung ist, wie sich eine vorliegende Krankheit auf das ganz individuelle Tätigkeitsprofil auswirkt. Kann er oder sie mit dieser gesundheitlichen Beeinträchtigung die bisherigen beruflichen Anforderungen noch erfüllen? Neben medizinischen Kenntnissen müssen Gutachter deshalb häufig über zusätzliche Expertise in der Berufskunde verfügen.

Nach Angaben der befragten Versicherer haben sie bei 5,5 % aller Leistungsprüfungen ein Gutachten eingeholt. Die Stichprobe von Franke und Bornberg hat mit 9,2 % höhere Werte ergeben. Das ist vor allem auf die bewusste Negativselektion unserer Stichprobe zurückzuführen (mehr Ablehnungen, feste Quoten von bestimmten Fallzahlen nach Entscheidungsgrund). Weitere Einzelheiten zur Stichprobe finden Sie am Ende dieses Eintrags.

Wen trifft es und wie lange dauert das eigentlich?

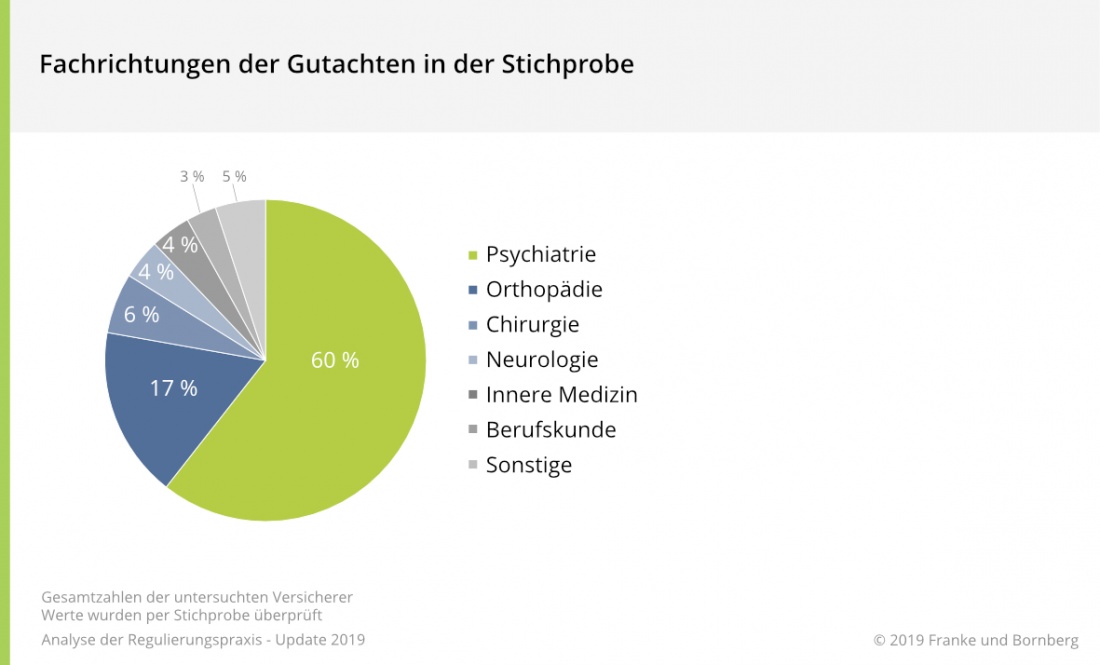

Welche Fachrichtungen decken Gutachten zur BU ab? Wie nicht anders zu erwarten, machen psychiatrische Gutachten in unserer Stichprobe mit 60 % den Löwenanteil aus. Hier erweisen sich Einschätzung des Krankheitsbildes sowie Prognose als besonders kompliziert. Es folgen die Fachrichtungen Orthopädie und Chirurgie.

Gutachten verzögern die Regulierung erheblich. Durchschnittlich beträgt die Durchlaufzeit vom Auftrag bis zum Eingang des Gutachtens beim Versicherer 104 Tage. Im Gegensatz zum Vorjahr konnten wir keine wesentlichen Unterschiede bei der Dauer von psychologischen Gutachten und denen anderer Fachrichtungen beobachten. Bei Letzteren hat sich die Durchlaufzeit inzwischen deutlich erhöht.

Eine spürbare Verkürzung der Regulierungsdauer wird nur möglich sein, wenn Durchlaufzeiten bei Gutachtern gesenkt werden. Dem aber steht in vielen Fällen die starke Auslastung von Gutachtern gegenüber. In noch größerem Umfang als von der privaten Versicherungswirtschaft werden sie von Sozialversicherungsträgern in Anspruch genommen. In der gesetzlichen Rentenversicherung gingen 2018 rund 342.000 Neuanträge auf Erwerbsminderungsrente ein. Dem standen nur 168.000 positive Entscheidungen auf Erwerbsminderungsrente gegenüber – eine Quote von weniger als 50 %. In vielen Fällen dürfte der Ausgang einer Entscheidung auch auf Gutachten zurückzuführen sein.

Teil 1 unserer Reihe zur BU-Leistungspraxis: BU: Fakten zu Rücktritt, Anfechtung und Verweisung in der Leistungsbearbeitung

Untersuchungssteckbrief BU-Leistungspraxisstudie 2019 von Franke und Bornberg

- Die Ergebnisse der Studie basieren auf einer repräsentativen und umfangreichen Analyse einer großen Anzahl von Leistungsfällen. Größe, Marktrelevanz und die unterschiedlichen Ausrichtungen der untersuchten Gesellschaften lassen somit auch Schlussfolgerungen für die gesamte Branche zu. Aber noch immer ist die Anzahl der Unternehmen, die freiwillig Transparenz zeigen, zu niedrig. Das schränkt die Allgemeingültigkeit dieser Studie ein.

- Teilnehmer: Allianz, AachenMünchener, ERGO, HDI, Nürnberger und Swiss Life

- Gesamtbestand: 6,82 (2016: 4,57) Mio. BU-Versicherte, davon 1,82 (2016: 1,12) Mio. BUZ zur Beitragsbefreiung einer Hauptversicherung

- BU-Leistungsbestand: rund 142.200 (2016: 79.800) Verträge (zum Jahresende 2017)

- BU-Leistungsfall-Neuanmeldungen: 32.808 (2016: 24.627). Damit stehen die teilnehmenden Gesellschaften für mehr als die Hälfte aller BU-Leistungsfälle des Jahres 2017 in Deutschland.

- Die Stichproben wurden im November 2018 vor Ort in den Geschäftsräumen der teilnehmenden Gesellschaften erhoben. Je Versicherer wurden mindestens 125 Leistungsfälle aus dem Jahr 2017 ausgewertet. Dabei lag der Fokus – wie schon in der Vergangenheit – vor allem auf den komplizierteren Fällen. Dazu zählen Anfechtungen wegen Verletzung der Anzeigepflicht, Fälle, in denen ein BU-Grad von 50% oder der Prognosezeitraum nicht erreicht wird, Individualvereinbarungen sowie Vergleiche.

- Ablehnungen sind für Verbraucher und Vermittler besonders problematisch. Aus diesem Grund hat Franke und Bornberg Ablehnungen bei der Auswahl der Stichprobe mit 60 % systematisch übergewichtet, obwohl sie bei den teilnehmenden Gesellschaften weniger als ein Fünftel aller Leistungsentscheidungen ausmachen. Personenbezogene Daten wurden nicht erfasst.

AKS-Team Franke und Bornberg