BU-Leistungspraxis: So regulieren Versicherer heute

Wie professionell und kundenorientiert agieren Versicherer bei BU-Leistungsfällen? Wie lange dauert die Regulierung und wie unterscheiden sich Frauen und Männer in der BU-Versicherung? Franke und Bornberg liefert Antworten.

Hannover, 20. Oktober 2022. Der Preis ist nicht alles. Gerade wenn es um Berufsunfähigkeit (BU) geht, spielen Professionalität und Kundenorientierung von Versicherern die entscheidende Rolle. Die Stunde der Wahrheit schlägt für Versicherte erst, wenn sie Leistungen aus ihrem BU-Vertrag beantragen. Wird ihr Versicherer zahlen und wann? Und wie nervenaufreibend ist ihr Weg bis zur ersten BU-Rente? Auf der Suche nach belastbaren Antworten über den Einzelfall hinaus untersucht Franke und Bornberg anhand klar definierter Kriterien die Leistungspraxis von BU-Versicherern. Deren Teilnahme ist freiwillig und setzt eine aktive Mitarbeit voraus. Neben einem umfangreichen Datenkatalog fließen eine Analyse der Arbeitsprozesse sowie Stichproben vor Ort in das Ergebnis ein.

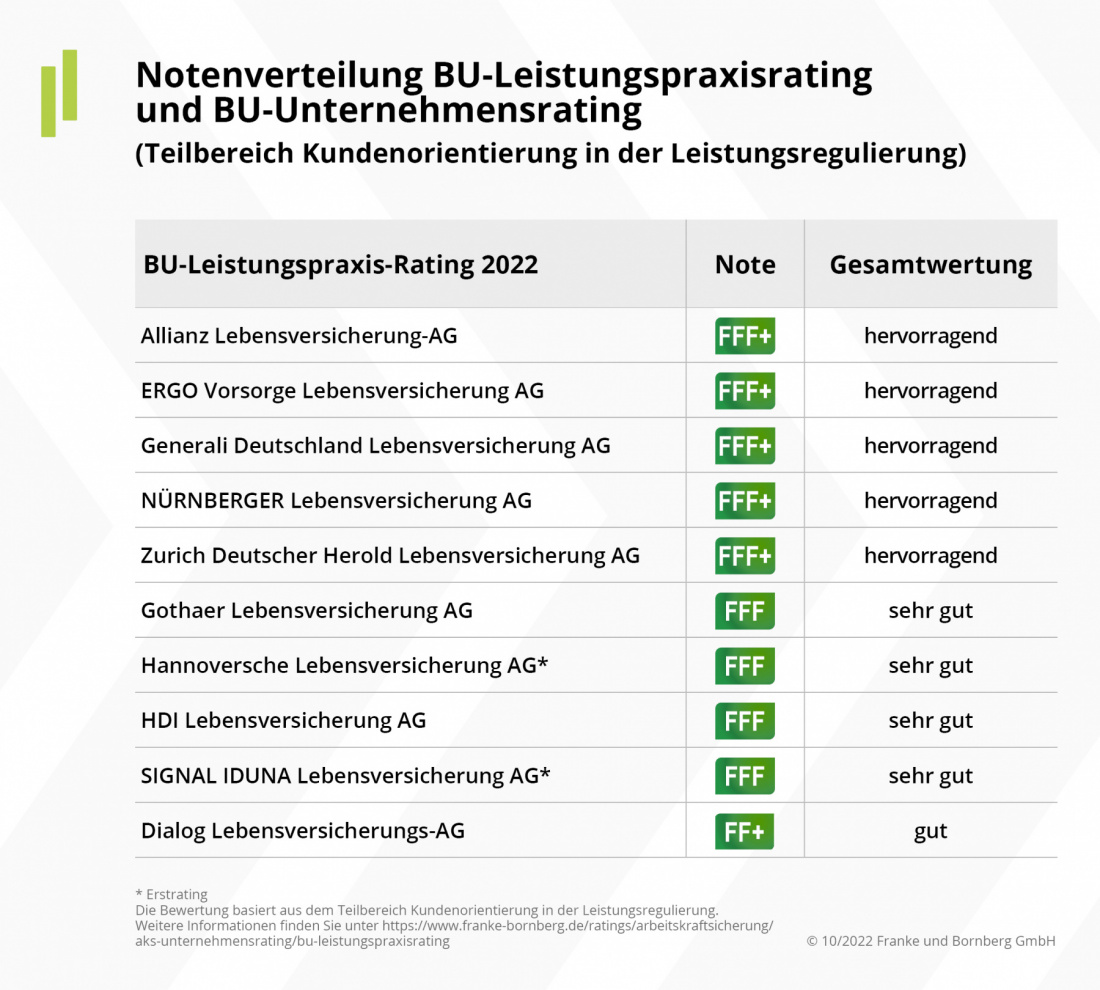

BU-Leistungspraxis-Rating 2022: Gute Beteiligung, Top-Ergebnisse

„In diesem Jahr verzeichnen wir bei unserem BU-Leistungspraxisrating eine Rekordbeteiligung“, freut sich Michael Franke, Gründer und Geschäftsführer von Franke und Bornberg. Besonders bemerkenswert sei, dass die Hannoversche und die Signal Iduna bereits im ersten Anlauf die Note FFF (sehr gut) für ihre Regulierungspraxis erreichen konnten. Ebenfalls erfreulich: das hohe Niveau der teilnehmenden Versicherer. Nicht nur die großen Player, sondern auch kleinere Gesellschaften erzielten Top-Platzierungen, so Franke.

BU-Leistungspraxis-Studie 2022:

Das umfangreiche Datenmaterial aus den BU-Unternehmens- sowie BU-Leistungspraxis-Ratings bildet die Grundlage der jährlichen Leistungspraxis-Studie von Franke und Bornberg. Als Ergebnis der guten Beteiligung erreicht die Studie in diesem Jahr eine Marktabdeckung von mehr als 60 %. Die teilnehmenden BU-Versicherer verwalten rund 7,76 Millionen Verträge und schützen damit Versicherte vor den finanziellen Folgen einer Berufsunfähigkeit. „Wir können davon ausgehen, dass sich vor allem erfahrene und engagierte Unternehmen unserem Rating stellen. Deshalb spiegeln die Ergebnisse zwar einen großen Teil des Marktes, bilden ihn aber nicht vollständig ab“, so Franke.

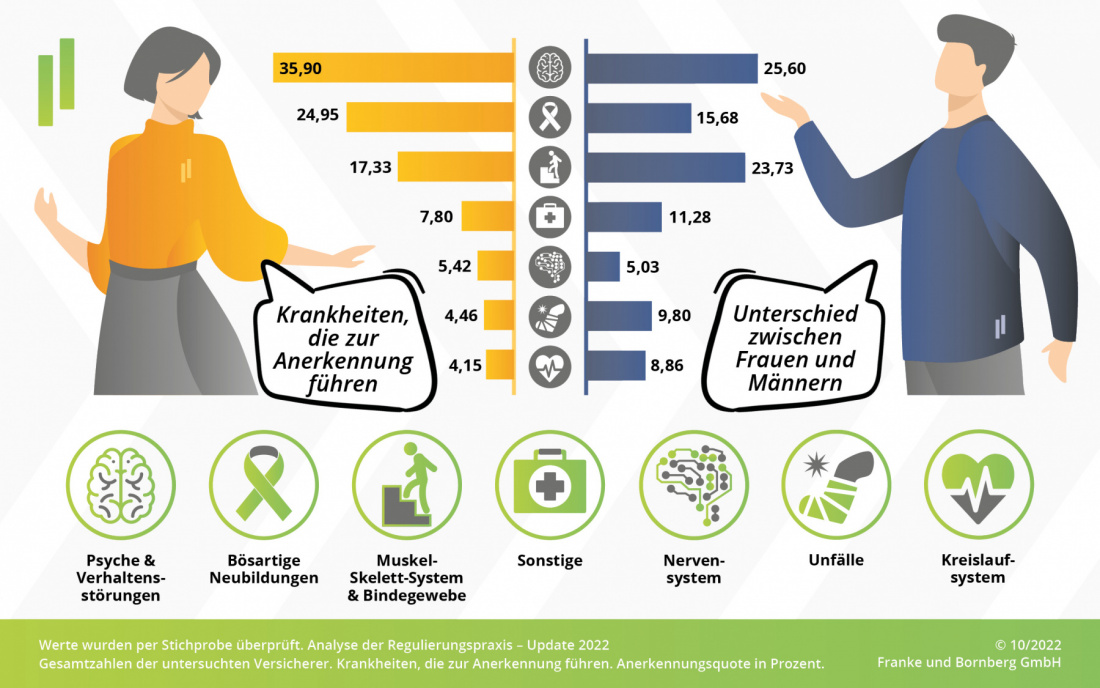

Frauen sind anders. Männer auch.

Seit 2012 gibt es im Neugeschäft nur noch Unisex-Tarife; Männer und Frauen werden in der Kalkulation gleichbehandelt. Doch eine Analyse der Leistungsregulierung zeige deutliche Unterschiede zwischen den Geschlechtern, sagt Michael Franke. „Frauen entscheiden sich früher für einen BU-Vertrag als Männer. Sie sind bei Abschluss im Durchschnitt 32,7 Jahre alt, Männer hingegen 33,5 Jahre.“ Mögliche Ursachen seien ein früherer Eintritt in das Berufsleben, aber auch ein stärker ausgeprägtes Sicherheitsbedürfnis von Frauen.

Bei den BU-Ursachen zeigen sich ebenfalls Unterschiede. Krankheiten der Psyche lösen rund 36 % der anerkannten Leistungsfälle bei Frauen aus. Bei Männern hingegen sind es nur rund 26 %. Noch auffälliger sind die Unterschiede bei Krebserkrankungen („Bösartige Neubildungen“). Hier liegt der Anteil bei Frauen um rund 9 % höher als bei Männern.

Andererseits führen Krankheiten des Kreislaufsystems, Muskulatur und Skelettsystem sowie Unfälle unter Männern deutlich häufiger zu einer BU als bei Frauen. Das gilt auch für Unfälle. Mögliche Ursachen sind stärker verbreitete körperliche Tätigkeiten sowie eine höhere Risikobereitschaft von Männern.

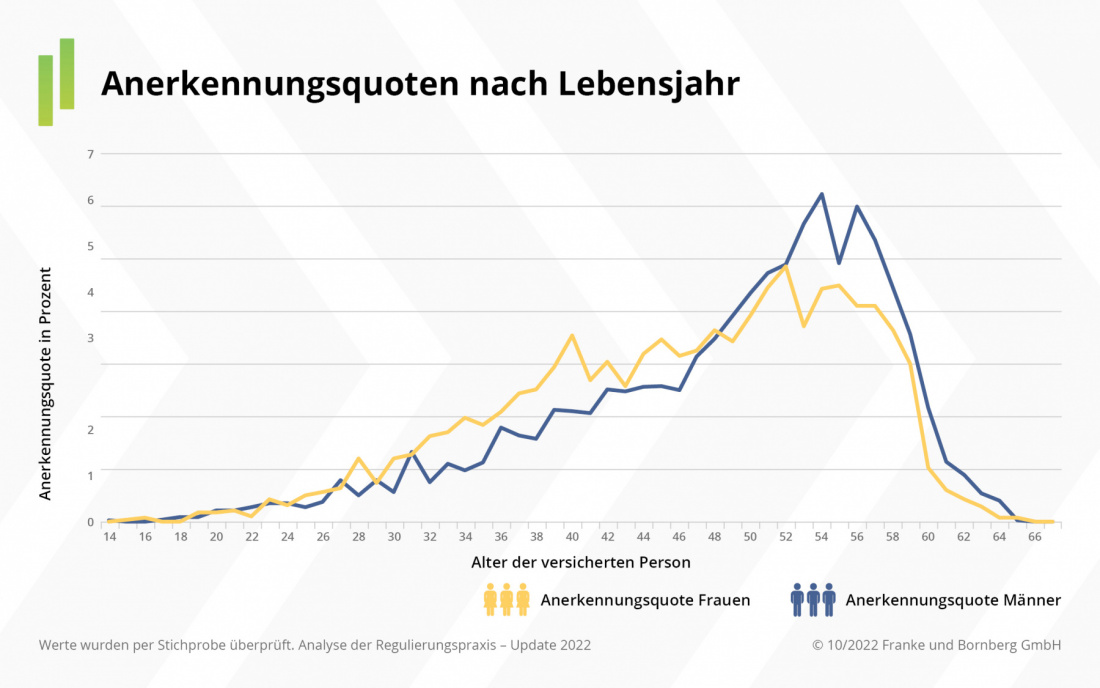

Frauen entscheiden sich nicht nur früher für einen BU-Schutz, sondern werden auch früher berufsunfähig als Männer. Erst im Alter von 49 Jahren liegt die Anerkennungsquote von männlichen Versicherten über der von Frauen. Das korrespondiert mit den Ursachen: Psychische Erkrankungen führen früher in die Berufsunfähigkeit. 32 % aller Fälle werden schon in den ersten zehn Jahren ab Vertragsbeginn angezeigt. Verschleiß am Bewegungsapparat und Kreislaufkrankheiten treten hingegen erst im höheren Alter auf.

Ein Blick auf die Leistungsfälle zeigt jedoch: Männer haben oft eine höhere Rente versichert. Das könnte mit geschlechtsabhängigen Unterschieden beim Einkommen korrespondieren („Gender Pay Gap“).

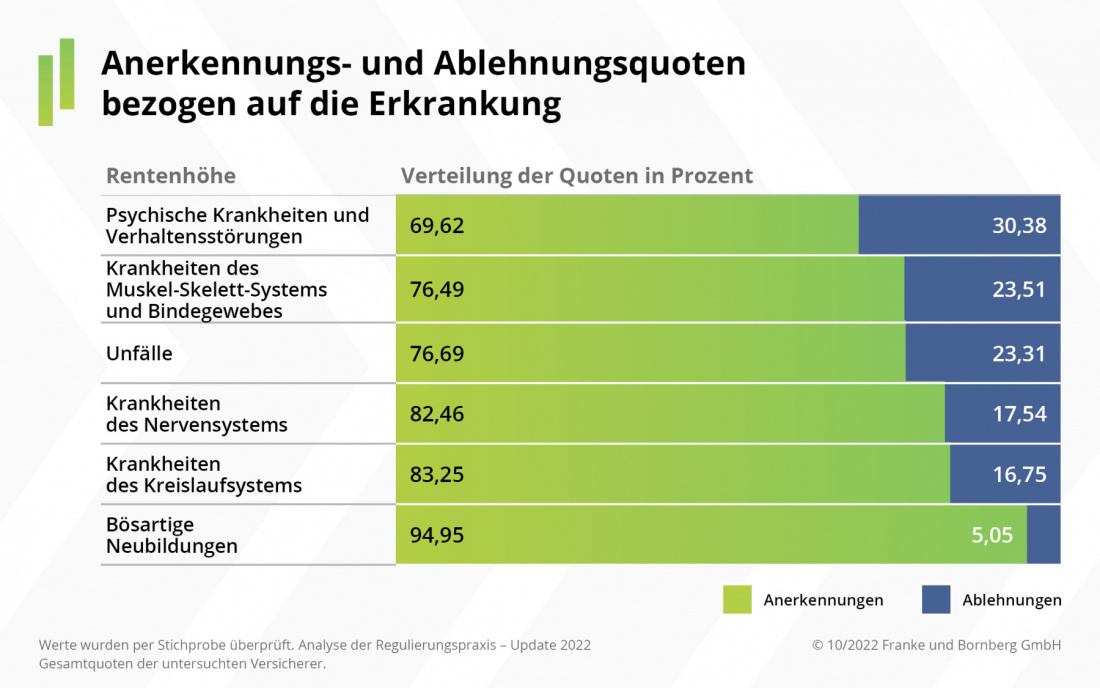

Anerkennungsquote 80 %: BU-Versicherer sind Ja-Sager

Die untersuchten Versicherer haben 2021 vier von fünf Anträgen auf BU-Leistungen anerkannt. Besonders hoch ist die Quote bei Krebserkrankungen. Hier wurden fast 95 % aller Anträge positiv beschieden. Krankheiten des Kreislaufsystems führen ebenfalls mit hoher Wahrscheinlichkeit zu einer Anerkennung (83 %). Am anderen Ende der Skala stehen psychische Krankheiten und Verhaltensstörungen. Aber auch in diesen häufig komplexen Fällen werden fast 70 % der Anträge anerkannt.

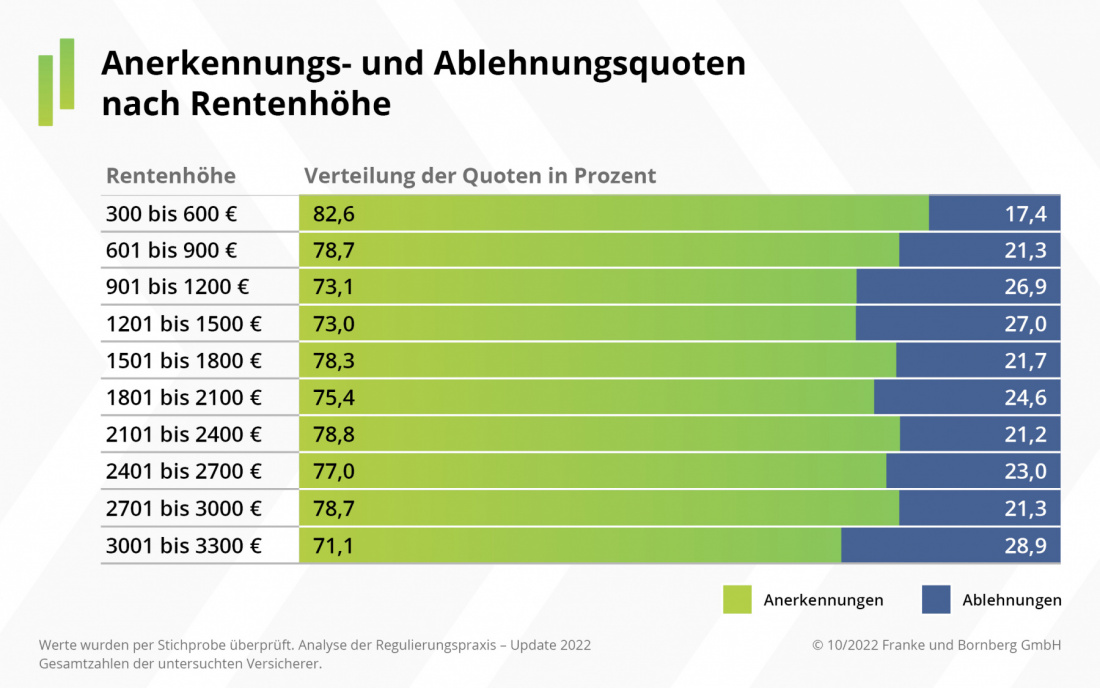

Die versicherte Rente wirkt sich hingegen nicht darauf aus, ob ein Versicherer leistet. Die Anerkennungsquoten betragen auch bei höheren Renten in der Regel mehr als 75 %.

Überproportional hoch ist die Ablehnungsquote bei jungen Erwachsenen. Hier schlagen vor allem Verletzungen der vorvertraglichen Anzeigepflicht (VVA) zu Buche. 48 % aller VVA-bedingten Ablehnungen erfolgen bis zum Alter 35.

BU-Leistungsprüfung: Geht es auch schneller?

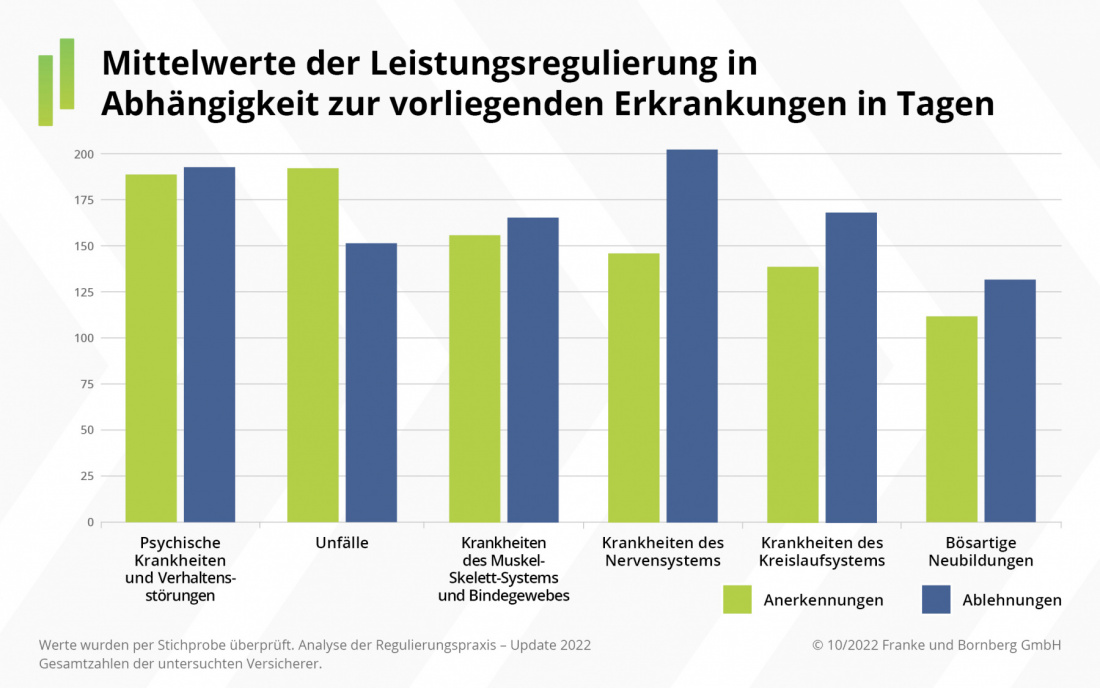

Für die Regulierung benötigten die Versicherer 2021 etwas länger als im Vorjahr. Bis zur Anerkennung dauerte es im Schnitt 159 Tage und 191 Tage bei Ablehnungen. Michael Franke gibt zu bedenken, dass es sich um Mittelwerte handelt: „Die gute Nachricht ist: Viele Leistungsfälle werden innerhalb von 100 Tagen entschieden“, so Franke. Länger dauere es vor allem, wenn externe Stellen eingeschaltet werden müssten. Für den Anstieg seien häufig fehlende Kapazitäten bei Ärzten und Gutachten während der COVID-Pandemie verantwortlich. Zudem habe es deutlich weniger Außenregulierungen gegeben, ob mit eigenem Personal oder externen Dienstleistern.

Besonders lange dauert die Regulierung bei psychischen Krankheiten und Unfällen. Gerade hier schlagen die Kapazitätsengpässe bei externen Stellen wie Ärzten, Gutachtern, Polizei und Gerichten besonders negativ zu Buche.

Trotzdem sieht Franke einige Hebel zur Beschleunigung. Versicherte brauchten zwischen 35 und 45 Tage für die Beantwortung des Fragebogens. Eine telefonische Kontaktaufnahme der Leistungsabteilung steigere zwar zunächst den Zeitbedarf. Das könne in der Regel aber mehr als kompensiert werden, weil die Fragebögen schneller und in besserer Qualität zurückgesandt würden. Ein ähnlicher Effekt zeige sich bei den Auswirkungen von Corona: Einerseits verlängerten personelle Engpässe und eingeschränkte Außenregulierung die Bearbeitungsdauer. Auf der anderen Seite wirke die Pandemie als Digitalisierungsturbo.

Problematisch für Betroffene: Vom Eingang der letzten Unterlage bis zur Entscheidung benötigen die untersuchten Versicherer gut 18 Tage – und damit mehr, als in vielen Versicherungsbedingungen vereinbart ist. Dort hat sich in den letzten Jahren ein Standard von zehn Arbeitstagen oder 14 Kalendertagen etabliert. Und die Wahrscheinlichkeit, dass nicht teilnehmende Versicherer gerade hier auf bessere Ergebnisse kommen, dürfte gering sein.

Einmal BU, immer BU?

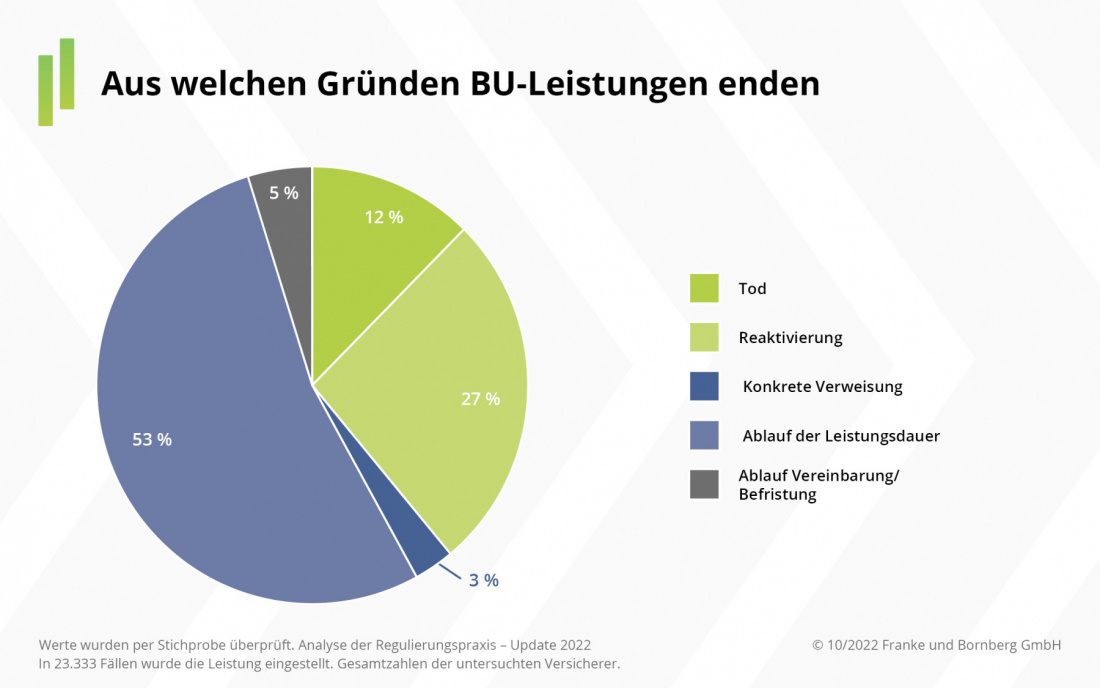

Franke und Bornberg hat in einem Teilbestand von 23.333 Leistungsfällen untersucht, aus welchen Gründen eine BU-Leistung endet. In mehr als der Hälfte aller Fälle war das erst bei Ablauf der Leistungsdauer. Michael Franke bewertet das nicht nur positiv: „Versicherer können mehr unternehmen, um Leistungsempfänger bei ihrer Rückkehr ins Arbeitsleben zu unterstützen. Das ist nicht trivial, denn viele Versicherte finden sich in dieser Situation mit dem Rentenbezug ab. Zudem fehlt oft die Fantasie oder Erfahrung welche Tätigkeiten sie mit ihren Einschränkungen ausüben können.“

Um das zu ändern, sollten Versicherer mehr Aufmerksamkeit auf die Nachprüfung richten. Hier gehe es nicht um die absolute Zahl der eingeleiteten Nachprüfungen, sondern um deren Qualität. Gemeinsam entwickelte Lösungen könnten Kunden den Weg zurück in den Arbeitsmarkt ebnen. Das verringere zudem das Risiko einer späteren Altersarmut. „Altersarmut ist nicht nur ein individuelles Schicksal, sondern auch ein gesellschaftliches Problem. Versicherer tun gut daran, ihren Teil zur Lösung beizutragen“, mahnt Franke.

Ergebnisse des Leistungspraxis-Ratings sowie die Bewertungsrichtlinien stehen kostenlos im Internetauftritt von Franke und Bornberg bereit. Auf der Fachmesse DKM in Dortmund (25. - 27. Oktober 2022, Passage, Stand P01) bietet Franke und Bornberg Interessierten weitere Hintergrundinformationen und Gelegenheit zum Austausch.

Untersuchungssteckbrief 7. BU-Leistungspraxisstudie von Franke und Bornberg

Teilnehmer (alphabetische Reihenfolge):

- Allianz Lebensversicherung-AG

- Dialog Lebensversicherungs-AG

- ERGO Vorsorge Lebensversicherung AG

- Generali Deutschland Lebensversicherung AG

- Gothaer Lebensversicherung AG

- Hannoversche Lebensversicherung AG

- HDI Lebensversicherung AG

- NÜRNBERGER Lebensversicherung AG

- SIGNAL IDUNA Lebensversicherung AG

- Zurich Deutscher Herold Lebensversicherung AG

Datenumfang:

- Gesamtbestand von 7,76 Mio. BU-Verträgen, davon 2,00 Mio. BUZ zur Beitragsbefreiung einer Hauptversicherung

- BU-Leistungsbestand zum Jahresende 2021 von 160.746 Fällen

- 35.784 BU-Leistungsfall-Neuanmeldungen 2021

- Stichprobenumfang: Über 1.250 Leistungsfälle; selektiert wurden bis zu 60 % Ablehnungen und bis zu 40 % Anerkenntnisse

- Marktabdeckung: über 60 %

- 60 % Männer, 40 % Frauen im Bestand

- Untersuchungszeitraum: Mai bis September 2022